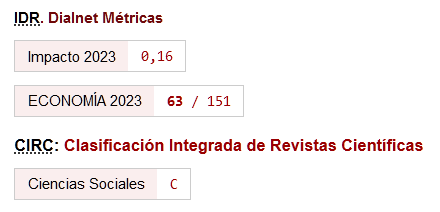

¿Qué tan sensibles son los mercados financieros al brote por COVID-19? Evidencia de los mercados de Estados Unidos y Colombia

DOI:

https://doi.org/10.46661/rev.metodoscuant.econ.empresa.6431Palabras clave:

Riesgo de mercado, Volatilidad, Valor en riesgo, Déficit Medio, Crisis, COVID-19, Mercados financierosResumen

En este artículo, se evalúa el riesgo de mercado asociado a los mercados financieros de New York y Colombia en tres períodos pertenecientes a la ventana temporal 2019-2020, caracterizados por condiciones económicas y sociales impactantes como la guerra de precios del petróleo entre Arabia Saudita y Rusia y la pandemia mundial por COVID-19. Se realiza la medición de riesgo por medio del uso del valor en riesgo (VaR) y déficit medio (MS), aplicando una metodología estadística que considera el uso de técnicas de remuestreo (Bootstrapping) paramétrico y no paramétrico. Se tomaron datos de cinco índices (Standard and Poor’s 500, Dow Jones, COLCAP, VIX y Brent) con el fin de evaluar los efectos ocasionados por variables como el precio del petróleo y las condiciones generadas por la pandemia COVID-19 en las fechas de estudio, como resultado principal se obtiene que en general se presenta una volatilidad muy elevada en los periodos afectados por los dos fenómenos ya mencionados cuando se dieron de manera simultánea, y que además de grandes caídas en los índices de referencia, también se tiene la evidencia de grandes recuperaciones que contribuyen positivamente a la tendencia en los precios.

Descargas

Citas

Ahmed, D., Soleymani, F., Ullah, M. Z., & Hasan, H. (2021). Managing the risk based on entropic value-at-risk under a normal-Rayleigh distribution. Applied Mathematics and Computation, 402, 126129. https://doi.org/10.1016/j.amc.2021.126129

Alonso, J. C., & Chaves, J. M. (2013). Value-at-risk: Evaluation of the behavior of different methodologies for 5 Latin American countries. Estudios Gerenciales, 29(126), 37-48. https://doi.org/10.1016/S0123-5923(13)70018-4

Ardia, D., & Hoogerheide, L. F. (2014). GARCH models for daily stock returns: Impact of estimation frequency on Value-at-Risk and Expected Shortfall forecasts. Economics Letters, 123(2), 187-190. https://doi.org/10.1016/j.econlet.2014.02.008

Bourghelle, D., Jawadi, F., & Rozin, P. (2021). Oil price volatility in the context of Covid-19. International Economics, 167(April), 39-49. https://doi.org/10.1016/j.inteco.2021.05.001

Chernick, M. R. (2008). Bootstrap Methods: A Guide for Practitioners and Researchers by CHERNICK, M. R. Biometrics, 64(3), 998-999.

https://doi.org/10.1111/j.1541-0420.2008.01082_17.x

Davison, A. C., & Hinkley, D. V. (1997). The Basic Bootstraps. In Bootstrap Methods and their Application (pp. 11-69). Cambridge University Press. https://doi.org/10.1017/CBO9780511802843.003

Efron, B. (2007). Bootstrap Methods: Another Look at the Jackknife. The Annals of Statistics, 7(1), 1-26. https://doi.org/10.1214/aos/1176344552

Tibshirani, R. J., & Efron, B. (1993). An introduction to the bootstrap. Monographs on statistics and applied probability, 57(1). 1-436

https://doi.org/10.1007/978-1-4899-4541-9_1

Erdely, A. (2017). Valor en riesgo y el dogma de la diversificación. Revista De Métodos Cuantitativos Para La Economía Y La Empresa, 24, Páginas 209 a 219. https://doi.org/10.46661/revmetodoscuanteconempresa.2888

Feria Domínguez, J. M. (2005). El Riesgo de mercado: su medición y control. In Delta Publicaciones (Ed.), Finanzas para la nueva economía. (N.o 1 edic).

Geenens, G., & Dunn, R. (2022). A nonparametric copula approach to conditional Value-at-Risk. Econometrics and Statistics, 21, pp. 19 - 37. https://doi.org/10.1016/j.ecosta.2020.07.001

Google Finance. (2021). https://www.google.com/finance/

Investing. (2021). https://es.investing.com/

Josaphat, B. P., & Syuhada, K. (2021). Dependent conditional value-at-risk for aggregate risk models. Heliyon, 7(7). e07492. https://doi.org/10.1016/j.heliyon.2021.e07492

Kim, D., & Kang, K. H. (2021). Conditional value-at-risk forecasts of an optimal foreign currency portfolio. International Journal of Forecasting, 37(2), 838-861. https://doi.org/10.1016/j.ijforecast.2020.09.011

Kou, S., & Heyde, C. C. (2013). External Risk Measures and Basel Accords Mathematics of Operations Research, 38 (3). https://doi.org/10.1287/moor.1120.0577

Leung, M., Li, Y., Pantelous, A. A., & Vigne, S. A. (2021). Bayesian Value-at-Risk backtesting: The case of annuity pricing. European Journal of Operational Research, 293(2), 786-801. https://doi.org/10.1016/j.ejor.2020.12.051

Li, L. (2017). Testing and comparing the performance of dynamic variance and correlation models in value-at-risk estimation. North American Journal of Economics and Finance, 40, 116-135. https://doi.org/10.1016/j.najef.2017.02.006

Lorenzo Valdés, Arturo. (2016). Exceso de confianza como determinante de la volatilidad en mercados accionarios latinoamericanos. Contaduría y administración, 61(2), 324-333. https://doi.org/10.1016/j.cya.2015.11.006

Meng, X., & Taylor, J. W. (2018). An approximate long-memory range-based approach for value at risk estimation. International Journal of Forecasting, 34(3), 377-388. https://doi.org/10.1016/j.ijforecast.2017.11.007

Oxford Business Group. The Report: Colombia 2013: Country Profile. https://oxfordbusinessgroup.com/colombia-2013

Ozkan, O. (2021). Impact of COVID-19 on stock market efficiency: Evidence from developed countries. Research in International Business and Finance, 58(April), 101445. https://doi.org/10.1016/j.ribaf.2021.101445

Rodríguez, G. (2017). Teoría de valores extremos: una aplicación a los retornos bursátiles peruanos. Revista De Métodos Cuantitativos Para La Economía Y La Empresa, 23, Páginas 48 a 74. https://doi.org/10.46661/revmetodoscuanteconempresa.2686

Sarwar, S., Shahbaz, M., Anwar, A., & Tiwari, A. K. (2019). The importance of oil assets for portfolio optimization: The analysis of firm level stocks. Energy Economics, 78, 217-234. https://doi.org/10.1016/j.eneco.2018.11.021

So, M. K. P., & Yu, P. L. H. (2006). Empirical analysis of GARCH models in value at risk estimation. Journal of International Financial Markets, Institutions and Money, 16(2), 180-197. https://doi.org/10.1016/j.intfin.2005.02.001

Johnson, N. L., Kotz, S., & Balakrishnan, N. (1995). Continuous univariate distributions, volume 2 (2nd ed). John Wiley & Sons.

Wei, Y., Qin, S., Li, X., Zhu, S., & Wei, G. (2019). Oil price fluctuation, stock market and macroeconomic fundamentals: Evidence from China before and after the financial crisis. Finance Research Letters, 30(January), 23-29. https://doi.org/10.1016/j.frl.2019.03.028

World Health Organization. (3 de marzo de 2020). Coronavirus disease 2019 (COVID-19) Situation Report-43.

Xu, Y., Wang, X., & Liu, H. (2021). Quantile-based GARCH-MIDAS: Estimating value-at-risk using mixed-frequency information. Finance Research Letters, 1, 101965.

https://doi.org/10.1016/j.frl.2021.101965

Zhang, J. (2010). A highly efficient L-estimator for the location parameter of the Cauchy distribution. Computational Statistics, 25(1), 97-105.

Publicado

Cómo citar

Número

Sección

Licencia

Derechos de autor 2023 James D. Ramírez Quintero , Jefferson Marulanda Piedrahita, José Rafael Tovar Cuevas, Diego F. Manotas Duque

Esta obra está bajo una licencia internacional Creative Commons Atribución-CompartirIgual 4.0.

El envío de un manuscrito a la Revista supone que el trabajo no ha sido publicado anteriormente (excepto en la forma de un abstract o como parte de una tesis), que no está bajo consideración para su publicación en ninguna otra revista o editorial y que, en caso de aceptación, los autores están conforme con la transferencia automática del copyright a la Revista para su publicación y difusión. Los autores retendrán los derechos de autor para usar y compartir su artículo con un uso personal, institucional o con fines docentes; igualmente retiene los derechos de patente, de marca registrada (en caso de que sean aplicables) o derechos morales de autor (incluyendo los datos de investigación).

Los artículos publicados en la Revista están sujetos a la licencia Creative Commons CC-BY-SA de tipo Reconocimiento-CompartirIgual. Se permite el uso comercial de la obra, reconociendo su autoría, y de las posibles obras derivadas, la distribución de las cuales se debe hacer con una licencia igual a la que regula la obra original.

Hasta el volumen 21 se ha estado empleando la versión de licencia CC-BY-SA 3.0 ES y se ha comenzado a usar la versión CC-BY-SA 4.0 desde el volumen 22.