Construcción de un modelo Scoring de Probabilidad:

el caso de la empresa SEGUMAR S.A

DOI:

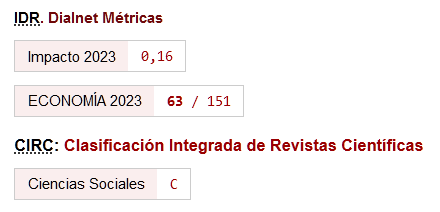

https://doi.org/10.46661/revmetodoscuanteconempresa.7256Palabras clave:

Logit, credit scoring, riesgo crediticio, variable dicotómica, incumplimientoResumen

El objetivo del presente trabajo es la construcción de un modelo credit scoring de probabilidad con la finalidad de minimizar el riesgo de incumplimiento de pago de la cartera de clientes, para lo que se utilizó variables dependientes (cliente “bueno o malo”) y como independientes (características de los clientes) para proporcionar un análisis correcto para determinar si la empresa concede o no un crédito. Se aplicó la metodología descriptiva y enfoques cuantitativos y cualitativos tomando como fuentes primarias los datos de la cartera de clientes de la empresa SEGUMAR S.A. La base de datos consiste de la información de 100 personas solicitantes de un crédito y se incluye en la medición de 7 variables para cada persona. Cada solicitante se clasifica en una de dos categorías posibles, "buen cliente" (70 casos) o "mal cliente" (30 casos). Se desarrolló una regla de credit scoring para determinar si un nuevo solicitante es “Bueno” o “Malo” cliente, basándose en los valores de una o más variables explicativas resultantes del modelo final. Este estudio evaluó las características que tienen los clientes al momento de pedir un crédito y según las características de cada cliente se puede realizar predicciones, clasificarlos como un buen o un mal cliente. En los resultados obtenidos del modelo Logit se puede concluir que las variables seleccionadas que se aplicaron en el modelo arrojaron un 76% de éxito que nos permite clasificar a cada uno de nuestros clientes como un buen cliente o mal cliente en nuestro modelo.

Descargas

Citas

Álveo, E. (2011). Gestión integral de riesgo en bancos e instituciones financieras.[Sitio web] https://www.gestiopolis.com/gestion-integral-de-riesgo-en-bancos-e-instituciones-financieras/

Araújo, E., Carmona, C., & Amorim, A. (2007). Aplicação de modelos credit scoring na análise da inadimplência de uma instituição de microcrédito. Revista Ciências Administrativas, 13(1), 110-121. https://www.redalyc.org/articulo.oa?id=475647703009

Bank of America (2022). Mejores Hábitos Financieros. https://bettermoneyhabits.bankofamerica.com/es/credit/how-credit-score-is-calculated#:~:text=lograr%20el%20éxito.-,¿Qué%20es%20un%20puntaje%20de%20crédito%3F,ha%20manejado%20sus%20obligaciones%20financieras.

Cantón, S., Rubio, J., & Blasco, D. (2010). Un Modelo de Credit Scoring para instituciones de microfinanzas en el marco de Basilea II. Journal of Economics, Finance and Administrative, 15(28), 84-124. doi:http://www.scielo.org.pe/scielo.php?script=sci_arttext&pid=S2077-18862010000100005&lng=es&tlng=en. https://doi.org/10.46631/jefas.2010.v15n28.04

Colonia, D.V. (2012). Válidez de pronóstico del modelo credit scoring en una entidad microfinanciera (Tesis de grado). Universidad Nacional de Trujillo (Lima, Perú). http://dspace.unitru.edu.pe/bitstream/handle/UNITRU/10073/COLONIA%20IPARRAGUIRRE%2C%20Denis%20Vanesa.pdf?sequence=1&isAllowed=y

Espin, O., & Rodriguez, V. (2013). Metodología para un scoring de clientes sin referencias credicticias. 32(137-162). Cuadernos de Economía, 32(59), 137-162. https://www.researchgate.net/publication/262434088_METODOLOGIA_PARA_UN_SCORING_DE_CLIENTES_SIN_REFERENCIAS_CREDITICIAS

González, X.V. (2015). Diseño de un scoring de crédito para la cooperativa de ahorro y crédito "Crediamigo" LTDA (Tesis de maestría). Universidad San Francisco de Quito, Colegio de Postgrados (Quito, Ecuador). http://repositorio.usfq.edu.ec/bitstream/23000/5053/1/121568.pdf

Lagua, V.M. (2015). Diseño de un modelo de credit scoring en la gestión de riesgo crediticio en la cartera de microempresa de las cooperativas de ahorro y crédito. Pontificia Universidad Católica del Ecuador (Ambato, Ecuador). https://repositorio.pucesa.edu.ec/bitstream/123456789/1524/1/76061.pdf

Lara, J. (2010). La gestión de riesgo de crédito en las instituciones de microfinanzas (Tesis Doctoral) Univesidad de Granada (España). https://digibug.ugr.es/bitstream/handle/10481/5648/18892656.pdf?sequence=1&isAllowed=y

Largo, M. (20 de Junio de 2015). Contabilidad Bancaria y de Seguros.[Entrada de blog] http://conta-bancariaseguros.blogspot.com/2015/06/3_47.html

Leal, A.L., Aranguiz, M.A., & Gallegos, J. (2017). Análisis de Riesgo Crediticio. Propuesta del Modelo Credit Scoring. Revista Facultad de Ciencias Económicas, 26(1), 181-207. https://doi.org/10.18359/rfce.2666

Millán, J.C., & Caicedo, E. (2018). Modelos para otorgamiento y seguimiento en la gestión de riesgo de crédito. Revista de Métodos cuantitativos para la economía y la empresa, 25, 23-41. https://dialnet.unirioja.es/servlet/articulo?codigo=6499643

Navarro, H. E. (2015). Diseño de un modelo scoring aplicado a creditos recurrentespara Caja Municipal (Tesis de grado). Universidad Nacional de Piura (Perú). http://repositorio.unp.edu.pe/bitstream/handle/UNP/674/IND-NAV-GUE-15.pdf?sequence=1&isAllowed=y

Pantoja, P.M. (2016). Propuesta de un modelo logit para evaluar el riesgo crediticio en las Cajas Municipales de ahorro y crédito: Caso de la Caja Municipal de Huancayo, periodo 2011-2015 (Tesis de grado). Universidad San Ignacio de Loyola (Lima, Perú). https://repositorio.usil.edu.pe/server/api/core/bitstreams/9de9df94-ecc4-4dac-8e91-8ace940d16dd/content

Puertas, R., & Martí, M. (2013). Análisis del Credit Scoring. Revista de Administração de Empresas, 53(3), 33-315. https://www.redalyc.org/articulo.oa?id=155127485011. https://doi.org/10.1590/S0034-75902013000300007

Rodriguez, A.L. (2018). Modelo scoring para recuperar cartera de microcrédito. (Tesis de maestría). Fundación Universitaria Los Libertadores (Bógota, Colombia). . https://repository.libertadores.edu.co/bitstream/handle/11371/2082/Rodriguez_Angelica_2018.pdf?sequence=1&isAllowed=y

Rodríguez, D.E., Rendón, J.F., Trespalacios, A., & Jiménez, E.A. (2022). Modelación de riesgo de crédito de personas naturales. Un caso aplicado a una caja de compensación familiar colombiana. Revista de Metodos cuantitativos para la economía y la empresa, 33, 29-48. https://www.upo.es/revistas/index.php/RevMetCuant/article/view/5146/5390

Superintendencia de banco y seguros (2010). Libro I: Normas generales para las instituciones del sistema financiero. https://www.superbancos.gob.ec/bancos/wp-content/uploads/downloads/2017/06/L1_X_cap_I.pdf

Torrico, S.E. (2014). Macro credit scoring como propuesta para cuantificar el riesgo de credito. Revista Investigación y Desarrollo 2(14), 42-63 http://www.scielo.org.bo/scielo.php?script=sci_arttext&pid=S2518-44312014000200004&lng=es&tlng=es. https://doi.org/10.23881/idupbo.014.2-3e

Train, K. (2009). Métodos de elección discreta con simulación (2ª ed.). https://eml.berkeley.edu/books/choice2nd/Combined.pdf

Urbina, M. (2019). Riesgo de Crédito: Evidencia en el sistema bancario ecuatoriano. Boletín de coyuntura(23), 4-9. http://dx.doi.org/10.31164/bcoyu.23.2019.842

Publicado

Cómo citar

Número

Sección

Licencia

Derechos de autor 2022 Andy Carrasco Preciado, Jorge García Regalado, Gino Cornejo Marcos

Esta obra está bajo una licencia internacional Creative Commons Atribución-CompartirIgual 4.0.

El envío de un manuscrito a la Revista supone que el trabajo no ha sido publicado anteriormente (excepto en la forma de un abstract o como parte de una tesis), que no está bajo consideración para su publicación en ninguna otra revista o editorial y que, en caso de aceptación, los autores están conforme con la transferencia automática del copyright a la Revista para su publicación y difusión. Los autores retendrán los derechos de autor para usar y compartir su artículo con un uso personal, institucional o con fines docentes; igualmente retiene los derechos de patente, de marca registrada (en caso de que sean aplicables) o derechos morales de autor (incluyendo los datos de investigación).

Los artículos publicados en la Revista están sujetos a la licencia Creative Commons CC-BY-SA de tipo Reconocimiento-CompartirIgual. Se permite el uso comercial de la obra, reconociendo su autoría, y de las posibles obras derivadas, la distribución de las cuales se debe hacer con una licencia igual a la que regula la obra original.

Hasta el volumen 21 se ha estado empleando la versión de licencia CC-BY-SA 3.0 ES y se ha comenzado a usar la versión CC-BY-SA 4.0 desde el volumen 22.